ソース:https://finance.yahoo.com/news/end-fed-tool-buoyed-us-130000336.html

ウォール街の銀行は、昨年の地方銀行危機を解決するのに役立った緊急融資手段が期限切れとなる中、財務を補強する別の方法を模索している。

シリコンバレー銀行の破綻後、金融システムの信頼回復のために2023年3月に設立された銀行定期融資制度は、月曜日の終値までに融資を停止する予定だ。

そのため、米国の金融システムが潤沢な現金を手元に置いておくのに必要な手段を備えているかどうかについての議論が再燃している。

米連邦準備制度理事会(FRB)は、景気回復に拍車をかけることを意図した数年にわたる刺激策の後、いわゆる量的引き締めによってバランスシートの縮小を続けている。

資金調達市場に亀裂が入り始めれば、そのプロセスは停滞し、銀行システムの安定は再び揺らぎかねない。

「資金調達環境が安定しているとはいえ、銀行は流動性バッファーの増加を望んでいます」とバンク・オブ・アメリカ・コーポレーションの米国金利戦略責任者マーク・カバナは言う。

「BTFPはその一つの反映に過ぎません」

ウォール街の一部の人々にとって、BTFPは2023年の金融システムの主要課題のひとつに対する解決策だった:BTFPは、銀行や信用組合に、米国債や政府機関債を担保として、額面評価で最長1年間資金を借りられるようにするものだった。

しかし昨年末、金融機関が裁定取引の機会を得るためにこの制度を利用し始めたため、FRBは借り入れコストを引き上げることになり、議論を呼んだ。

FRBのデータによれば、先週水曜日の時点で約1640億ドルがこのプログラムを通じて貸し出されている。

銀行は今、これらのローンをロールオフさせるか、別の資金源を見つけなければならない。そうするかどうかで、システム内の流動性が潤沢に保たれるかどうかが決まる。また、FRBがバランスシートの縮小を計画通りに進められるかどうか、あるいは中央銀行がそのプロセスを減速させる必要があるかどうかにも影響するだろう。

TD証券の米国金利戦略責任者であるゲンナディ・ゴールドバーグ氏は、「今はまだ品薄状態ではないが、それに近づきつつあります」と言う。

適切な反応

BTFPローンを交換しないことを選択した銀行は、準備金残高、つまり予期せぬショックを乗り切るために確保している資本を流出させる可能性が高い。

イエール大学金融安定化プログラムのスティーブン・ケリー研究副部長は、「FRBにとっては懸念材料だろうが、全体的には、昨年の地方銀行の混乱の影で、金融機関はより高いレベルの準備金を保有することに敏感になっている」と述べた。

「銀行によるシステムの脆弱性に対する適切な反応もあります」と彼は言う。

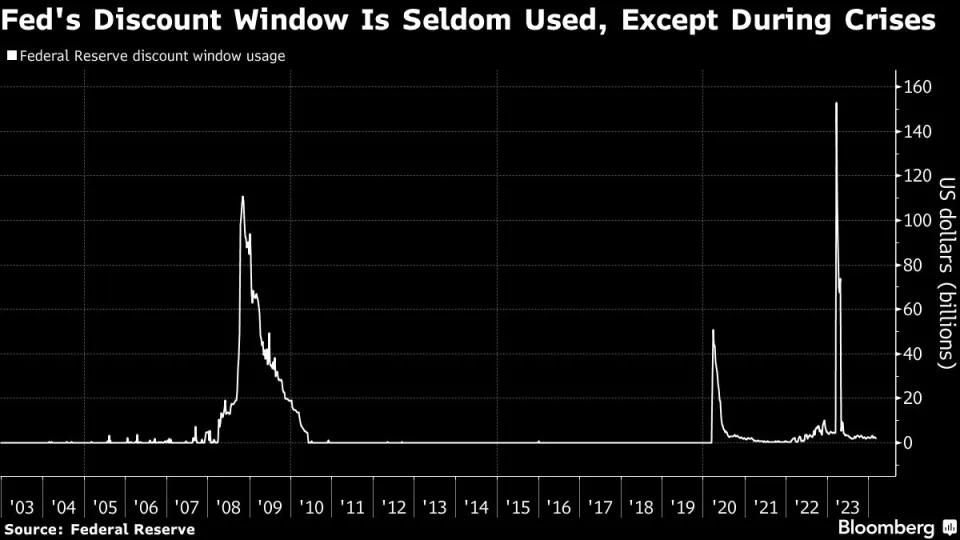

その結果、融資の多くは他の資金源に置き換えられることになるだろう。その選択肢のひとつがFRBの割引窓口である。長い間、市場では最後の頼みの綱、苦境を示すシグナルと見なされてきたが、中央銀行はこれを日常的なツールとして再ブランド化しようとしている。

パウエルFRB議長は先週、中央銀行は施設の評判を高める必要があると議員に語った。

「最後の貸し手という汚名があります」と、PNCバンク・ナショナル・アソシエーションのウィリアム・デムチャック会長兼最高経営責任者(CEO)は、先週のブルッキングス研究所でのパネルで述べた。「テスト以外でこの金融機関を利用した日には、事実上、失敗したことを世界に知らしめることになります」

ブルームバーグが1月に報じたところによると、アメリカの規制当局は、銀行が少なくとも年に一度はFRBの融資枠を利用することを義務づける計画の導入に動いている。

より使いやすい選択肢は、連邦住宅貸付銀行からの資金調達である。FHLBからの借入金は1月と2月で約120億ドル増加し、短期融資への需要が高まっていることを示している。米連邦住宅金融公社が他の当局と協力して、企業を中央銀行の割引窓口に誘導しようとしているにもかかわらず、である。

11月、金融庁は、FHLBからの融資に上限を設けるという制度改革の青写真を提示した。しかし、ウォール街のストラテジストたちは、銀行が中央銀行の割引窓口に対してまだ不機嫌であるため、危機の際には代わりに現金を備蓄することを選ぶだろうと主張している。

しかし今のところ、資金調達市場の活況は、銀行の準備金が依然として潤沢であることを示唆している。しかし、3月の利上げ決定に向けて集まるFRBの政策担当者にとっては、このテーマは引き続き最重要課題であろう。

銀行が他の資金調達手段を採用することで、最終的にRRPとして知られる中央銀行のオーバーナイトのリバース・レポ取引枠から現金が引き出される可能性がある。政策立案者はRRPを注視している。RRPがほぼ空になることは、QTが銀行の準備金を枯渇させ始めることを意味するからだ。

アラス連銀のロリー・ローガン総裁は、RRPが空になっていくにつれ、中央銀行はバランスシートを縮小するペースを緩めることができるだろう、と述べた。ローガン総裁はまた、QTのペースを緩めることは、FRBが満期資産の放出を完全に止めることを意味するものではないとも述べている。ペースが遅くなれば、資産流出をより長く続けることができ、流動性ストレスのリスクを軽減することができる。

RRPの流出ペースや来月の徴税期限を考えると、マネー・マーケット・ファンドの代わりに銀行からの支払いが大半を占める傾向にあるため、この話し合いはすぐにはできないだろう。

「今後の税制改正に注目が集まっている」とBofAのカバナ氏は言う。「例年は予備費から捻出されるのですが、今年はより多くの疑問があります」

コメント